会社を廃業する時は何をしたら良い?必要な書類や手続きを解説します!

現在、日本経済の見通しが難しい現状と、各会社の社長の高齢化が進むものの後継者がいないなどの理由で事業や会社を止めることを検討している方が増えています。もし、実際に会社をやめるないしは個人事業主が事業を止める時に必要となる手続きが廃業になります。具体的には、自らの意思で法務局の法人登記の抹消をする事が廃業するという事にあります。

経済産業省が調査する『経済センサス基礎調査』によると、日本国内の廃業率は企業で約5.7%、個人事業主では約6.4%となっています。廃業の検討をあわせると、会社や個人事業主に関わらず非常に多くの経営者の検討課題になっているといえます。今回は廃業の手続きや事業承継のポイントについて解説するので、参考にしてみてください。

目次

1 廃業の実態

経営者の高齢化に伴う後継者不足により廃業を検討するもしくは実際に廃業する企業が増えています。ただし、廃業については常態的に検討している企業や事業主が多いのが実態です。2016年の中小企業庁発表の『中小企業のライフサイクル』によると、個人事業主の26.0%が廃業意向ありという回答をしています(小規模法人の廃業意向は7.9%)。

また、廃業意向は未定としているものが個人事業主は30.8%となっています。つまり、廃業の意向が明確にない割合は43.3%と過半数を割っている状況で、非常に多くの経営者の検討課題である事が分かります。

また、廃業意向があり、と答えた法人と個人事業主の約35%は利益がマイナスになっていますが、65%は利益が出ているにもかかわらず廃業を検討している状況です。同様に資産状況でも債務超過になっている法人・個人事業主の割合は約15%で、85%は債務超過に陥っていない状況です。

しかし、利益の有無に関わらず廃業を検討しているというより、利益が今は出ているものの将来にわたり継続的かつ安定的に利益が出るかは分からないというのが経営者の本音です。

なぜならば、具体的に廃業を検討する最も多い理由は「業績が厳しい」37.3%となっています。続いて「後継者を確保できない」が33.3%で、「会社の将来性がない」と「もともと自分の代でやめるつもりだった」が両方ともに30.7%の同率で続きます。

これらのことから、事業の将来性が明るくなく現在の事業の状態も厳しいため、赤字等の苦境に陥る前にきれいに廃業出来ることを検討している経営者の思いが伝わります。

1−1 廃業と休眠

会社を止めようとする場合にはその理由によって、選択すべき方法が異なります。

- ・廃業…会社を畳むことをいいます。この場合には、行なっていた事業も終了させます。全てを止める選択肢になります。

- ・休眠…休業ともいい、会社を眠らせた状態にすることをいいます。この場合には、事業は停止しますが、会社や事業は継続します。将来的に事業を再開する事が出来ます。

- ・売却…会社を第3者に売ることをいいます。この場合には事業は形は変わることもありますが、継続するのが一般的です。そのため、事業を継続させることと、会社は継続しますが、自らの手からは離れます。

売却は一般的には会社や事業を停止させることなく、株主が変わります。そのため、会社を売却する事に成功して事業が継続すれば、いままで取引があった取引先やお客様には影響が少なくなります。

また、社会的意義として従業員を退職させる必要がなく、雇用を継続する事も選択できます。そして、会社の元の株主には株式を売却する事で売却代金が入ってきます。

一方で、廃業と休眠については事業を停止し、会社も機能しなくなります。取引先との取引の停止や終了、お客様は利用ができなくなります。また、従業員は仕事を失う事になります。

その為、会社を止める場合には先に売却を検討することが一般的です。売却先が見つけることができなかった場合には、廃業や休眠を選択します。

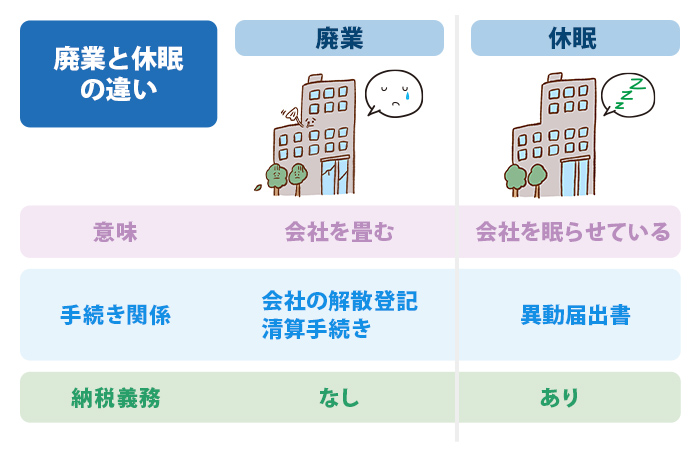

◯廃業と休眠の違い

廃業と休眠の違いを理解する事でより廃業を理解できるため、具体的な廃業の説明をする前に休眠について簡単に解説します。

廃業の場合には、『会社の解散登記』と『清算手続き』が必要になります。そして、清算手続きを経ると会社は消滅します。

一方、休眠の手続きの場合には『異動届出書』の届出を管轄する税務署と都道府県税事務所および市区町村役場に提出します。異動届出書に休眠を行う旨を記載することで、会社は休眠します。なお、異動届出書を提出する際には手数料は必要ありません。休眠すると、会社の箱は維持されたまま、事業活動が停止します。

ただし、これらの手続きを行わなくても、12年間登記を行わなければ会社法上では休眠会社となります(会社法472条)。また、休眠会社は法務大臣が官報で公告を実施してから2ヶ月以内に法務局への登記申請の実施、もしくは事業廃止ではない旨の届出がなければ解散したものとみなされます。これを“みなし解散”といいます。

つまり、会社を12年以上登記しないでいると自動的に休眠会社になり、その後には解散する事になります。ただし、飲食業や建設業といった許認可が必要な事業は廃業した場合には、別途手続きが必要になるものもあります。そのため、みなし解散があるからといって放置することは得策とはいえません。

また、休眠会社は納税義務がなくならないため、法人住民税の均等割などの税金の支払いが発生する場合があります。また、税務申告が必要になります。さらに、休眠中に役員が任期満了になった場合には、役員変更登記を行う必要があります。休眠中であっても、登記を怠ると、100万円以下の過料を代表者が処せられる場合があります。くれぐれも放置する事はないよう、必要な手続きを実施しましょう。

なお、休眠中から事業再開を行う場合には、休業届を出した管轄の税務署と都道府県税事務所および市区町村役場へ事業再開の届出をします。

休眠についてまとめると、休眠の手続きが簡単であり自身でできてかつ届出に手数料が発生しない点がメリットになります。事業を行う意思は全くないわけではないですが、いったんは事業を停止せざるを得ない場合には休眠を選択することを推奨します。

1−2 廃業と破産

会社や事業を止めるという点で、廃業と破産や破綻と混同されがちです。

破綻とは、多くは累積の赤字が大きくなるなど財務状況の悪化によるものが大きいのですが、理由を問わず経営を継続することができなくなった事が原因で会社や事業を終わらせることをいいます。

また、破産とは負債の返済ができなくなった債務超過の状態で破産法の適用を受ける状態をいいます。また、破産は清算を目的とする債務整理の手段の1つです。ここでいう清算とは資産と負債について整理の上結論をつけることをいいます。

破産と同じニュアンスで利用される言葉に倒産があります。倒産は一般的に使用されていますが、法律上の定義がある言葉ではありません。しかし、倒産も破産同様に事業不振などによって債務超過になり事業の継続ができない状態をいいます。しかし、一般的には清算の意味合いを持っているのは破産のみになり、倒産している企業は全て破産しているわけではありません。

◯破産の手続き

破産については債務の種類と金額と会社の資産状況を調べることから始めます。特に債務は代表者が連帯保証*に入っているかどうかや担保の有無などを確認します。

その上で、債権者に破産予定であることを通知します。この通知は弁護士に破産の手続きを委託している事もあわせて伝える受任通知が使われることが一般的です。受任通知を送れば、債権者は直接債務者と交渉することは控えなければならず、そのかわり受任した弁護士と交渉や問い合わせを行わなければいけなくなります。

受任通知を受け取った債権者は債権調査票に自身の債権状況を記載して返信します。

そして、破産をしようとする法人は破産の申し立てと必要書類を裁判所に提出します。

必要書類は以下になります。

- ・過去2年分記帳がされた預金通帳

- ・過去2期分決算書

- ・法人商業登記簿謄本原本

- ・法人名義の不動産登記簿謄本、固定資産税評価証明書

- ・法人名義の事務所や店舗等の賃貸借契約書

- ・有価証券等がある場合は、その写し

- ・訴訟中の場合には、関係資料の写し

- ・生命保険に法人名義での契約がある場合には、その保険証書と解約返戻金計算書の写し

- ・法人名義の自動車がある場合には、車検証と価格査定書*の写し

- ・総勘定元帳と売掛台帳と現金出納帳等の帳簿類

- ・雇用契約書や賃金台帳等の雇用関係書類

- ・金銭消費貸借契約書等の債権関係書類

- ・自己破産の申立を決定した取締役会議事録(取締役会を設置している会社のみ)

破産の申し立てを受けた裁判所は「破産手続き開始決定」を行い、「破産管財人」を選任します。そして破産管財人が破産する法人の資産を売却し、債権者に配当を行います。この配当の実施をもって破産手続きは終了となります。破産は申し立てから手続きの終了までにおよそ半年から1年かかります。

◯破産手続きにかかる費用

破産手続きにかかる主な費用は以下になります。

- ・弁護士費用…50万円前後(会社の規模により変動あり)*

- ・裁判所余納金と官報公告費用…約22万円

- ・実費…5万円前後

*弁護士費用は法人のみの破産費用です。法人の代表者個人もあわせて破産申し立てを行う場合には、上記の価格に30万円前後の追加費用が発生します。

2 廃業の手続き

廃業の手続きは個人事業主も法人もどちらも必要となります。

◇廃業手続き

個人事業主の場合:廃業届出を管轄の税務署等に提出します。

株式会社の場合:解散の登記と清算実施後に登記を行います。

以下は、個人事業主と法人の廃業の手続きのポイントを解説します。また、廃業する前に必ずやらなければいけなくなる事業をやめる事についてもあわせて解説します。

2−1 個人事業主の廃業

個人事業主が廃業をしようとする場合には、まずは事業を止めます。

事業を止める事に対する法律で定められた手続きはありませんが、顧客や従業員や取引先などの関係者への知らせは事業を止める時期から半年程度開けるのが良いでしょう。状況がそれぞれ異なりますが、影響が少なくなるようお互いに準備が出来る期間を考慮します。

事業を止めたら事業所を管轄する税務署等で廃業届出を提出します。その後に都道府県事務所に廃業届出を提出します。

順番通りに実施する事と、廃業届出のフォーマットは異なる点に注意が必要です。

◯廃業届出書

個人事業を廃業する場合は、遅滞なく「個人事業の開業・廃業等届出書」を提出します。廃業届出の期限については、廃業後1ヶ月以内と定められています。なお、個人事業主には廃業をしなければいけない事由は定められていません。そのため、個人事業主が廃業を行う場合には、健康や家庭上の理由など個人意思によるものとなります。

廃業届出書を提出する事で、個人事業主が負う確定申告を行う義務がなくなります。逆にいえば、廃業を行わないでいる場合には、事業を行っている・いないに関わらず確定申告を行う義務が継続するという事になります。一方で、個人事業主が廃業届出書の提出をせずに事業を行わない状態が継続すると事実上“休業状態”となります。事実上の休眠状態とは、事業を廃止していないが、実際に事業活動を行っていない状態をいいます。

2−1−1 税務署での手続き

廃業届出の提出はまず管轄する税務署へ行きます。

提出は受付窓口が開いている時間に直接持っていく事が出来ます。また、郵送での届出も可能です。ただし、郵送で届出を行う場合には切手を貼った返送用封筒の同封が必要になります。

返送用封筒は、税務署で廃業届出が受理したのちに廃業届控えを返送する際に利用されます。なお、廃業届出に手数料はかかりません。

廃業届への記入項目は以下になります。

- ・提出する税務署名

- ・提出年月日

- ・納税地…納税地以外に住所地や事業所等がある場合の住所・事業所

- ・氏名

- ・生年月日

- ・個人番号

- ・職業

- ・屋号名

- ・届出区分…廃業を選択してください。また、簡単に理由を記載します。

- ・所得の種類…不動産所得と山林所得と事業所得から選択します。

- ・廃業日

- ・廃業前の住所

- ・設立する会社名と代表者名と法人納税地と設置登記…個人事業主の廃業が会社設立の場合に記載します。

- ・廃業に伴う届出書提出の有無…青色申告の取りやめ届出書がある場合、もしくは消費税に関して『事業廃止届出書』がある場合は選択します。

- ・本人確認書類…免許書などの顔写真つきの身分証の写しの用意が必要です。

〇廃業時に税務署で実施する廃業届以外の届出

税務署では廃業届出以外の手続きが必要になる場合があります。具体的には以下の対象に該当する場合には、届出が必要になります。廃業届出を実施する際に事前に該当する事項がないかを確認して、廃業届出と共に届出を済ませると効率的です。

| 青色申告の取りやめの届出 | 青色申告を行っている事業者が対象です。 |

|---|---|

| 課税事業者の取りやめの届出 | 全前年度の売上が1,000万円以上の事業者が対象です。 |

| 給与支払事務所等の廃止の届出 | 給与支払いを行う従業員を雇用している事業者が対象です。 |

| 予定納税額の減額申請書の届出 | 予定納税を実施している事業者が対象です。 |

◯青色申告の取りやめ

青色申告*を実施していた個人事業主は、『所得税の青色申告の取りやめ届出書』も税務署へ提出します(所得税法第151条)。提出の期限は青色申告をやめる予定の年の翌年3月15日までとなっています。期限には余裕がありますが、廃業後に一つだけやり残した手続きが発生してしまうため、できるなら一緒に実施する事をお勧めします。

*青色申告は、毎日の取引を記帳した帳簿に基づく申告をする事をいいます。青色申告をする事で、特別控除や損失の繰越しや繰戻しなどの税金の面での優遇を受ける事ができます。

◯課税事業者の取りやめ

課税事業者は、消費税を納める義務のある事業者をいいます。消費税を納める義務は、事業を開始する期初から期末迄の基準期間で課税売上高が1,000万円を超える場合に発生します。しかし、課税対象者になるのは、売上が1,000万円を超えた翌々年になります。つまり、廃業する年の前々年度の売上が1,000万円を超えていた場合に課税事業者となっています。

課税事業者は廃業後1ヶ月以内に「事業廃止届出書」を税務署に提出します(消費税法第57条第1項第3号)。

なお、事業廃止届出書の届出に際して手数料は不要です。

◯給与支払事務所等の廃止の届出

給与支払事務所等とは、国内で従業員に給与等の支給をする事務所をいいます。給与支払事務所等を開設していた場合は、給与等の支払者は廃業後1ヶ月以内に「給与支払事務所等の開設・移転・廃止届出書」を税務署に提出します(所得税法第230条)。記載事項は概ね廃業届出書と同様になります。

届出書は開設・移転・廃止のいずれの場合も使用できる形式のため、『届出の内容及び理由』については“廃止”の「廃業又は清算終了」を選択します。また、従業員数を記載する項目には雇用していた従業員数を記載します。

なお、給与支払事務所等の廃止の届出に際して手数料は不要です。

◯予定納税額の減額申請書

予定納税とは、前年度の確定申告の申告納税額に応じて1年間で支払いすべき所得税を分割納税する事をいいます。一括支払いするよりも分割で支払いするほうが、税負担が軽くなるため予定納税を利用する事業主は多くなっています。予定納税は、あくまで過去の実績などを基にして算出される納税額(予定)を基準に分割して支払いを行います。そのため、廃業を行うと過去の実績から算出する実績予定額より少ない実績になるケースが発生してきます。

そのような場合には、予定納税額の減額を求める事が可能です。減額を求めるケースは以下の2つになります。

- ・その年6月末時点までの申告納税見積額が予定納税基準額より少ない事を見込む場合

- ・その年10月末時点の申告納税見積額が既に受ける減額の承認に係る申告納税見積額より少ないと見込む場合

なお、税制改正があった年の減額申請手続での申告納税見積額の計算は、改正後の税法をベースに計算を行います。

税務署への提出時には、申告納税額見積もりの根拠資料が必要になります。また提出期間は、期によって異なります。第1期と第2期それぞれいかが提出期間になります。

- ・第1期分はその年の7月1日~7月15日までが提出期間です。

- ・第2期分はその年の11月1日~11月15日までが提出期間です。

実際の申請書などは予定納税額の減額申請手続きは国税庁のホームページで確認できます。なお、予定納税額の減額申請書の届出に際して手数料は不要です。

〇廃業した年度の特例について

廃業する年の必要経費について、事業を継続していれば発生しうる経費は、廃業後の必要経費として認められる特例があります(所得税法第63条)。つまり、この特例を利用すると確定申告時に廃業後の経費についても損金に算入させる事が出来ます。また損金に算入できるかどうか不明な項目は、税務署に事前に確認する事も可能です。また、節税の観点からは廃業のタイミングは12月31日に近い日付にする事で、支払うべき所得税はより少なくすることが可能です。

2−1−2 都道府県事務所での手続き

都道府県事務所でも、廃業届出を提出します。ただし、税務署に届出と形式が異なる点と、提出期限が都道府県事務所毎に異なる点に注意が必要です。廃業後遅滞なくとなっている場合や、提出期限は廃業から10日後と明記されている場合があります。そのため、事前に管轄する都道府県事務所へ提出期限を確認する必要があるのと、概ね10日以内を想定しておきます。場所によって若干形式は異なりますが、東京都の廃業届出でも記載事項は税務署の届出と重複しています。そのため、滞りなく実施する事ができます。

2−2 株式会社の廃業手続き

法人の多くは株式会社になるため、今回は株式会社の廃業について解説します。そのため、開設の中に会社とある場合には、基本的には株式会社を想定しています。株式会社の廃業は、事業を停止して税務署と都道府県事務所に廃業届出を出すだけの個人事業主よりも、手続き工程が複雑です。株式会社の廃業の手続きを大きく2つに分けると『解散の登記』と『清算結了の登記』になります。

株式会社を廃業する場合も、その前段階で事業を止める事が必要です。まずは行っていた事業を止めて、会社閉鎖のために会社を“解散”したのちに“清算”を行います。また、解散と生産の手続きは定められた法律にのっとった方法で行います。

2-2-1 解散と清算と期間等の要点

〇解散

会社の解散とは、会社の解散事由に該当した場合に行われます。解散事由とは、解散を行う事が認められる事象になり、会社法上で7つ定めています。その7つは以下の事項になります。

- ・定款で定めた存続期間が満了した場合…定款でその会社の存続する期間を定めたものが、存続期間になります。そのため、存続期間を過ぎると解散事由となります。

- ・定款で定めた解散事由が発生した場合…定款の解散事由は自由に定める事が可能です。ただし、永続的に事業を継続する場合には定めない事が一般的です。

- ・株主総会で解散が決議された場合…解散は特別決議によって採決されます。一般的には会社が解散する上で最も多いのがこの特別決議による解散になります。また、廃業による解散の場合には、株主総会決議で解散を行います。特別決議になるため、議決権をもつ株主の過半数の出席が必要になります。また、その議決権の3分の2以上の賛成により決議されます。

- ・合併により会社が消滅する事となった場合…新設合併や吸収合併によって、合併される会社は消滅する場合には解散事由に該当します。

- ・破産手続きの開始が決定した場合…申立てが行われた結果、裁判所による破産手続き開始が決定した場合に該当します。

- ・裁判所によって解散命令が実施された場合…会社の事業活動、もしくは会社自体の存在が法令に違反する事が認められた場合に解散命令が実施されます。

- ・休眠会社のみなし解散の制度に該当した場合…最後に実施した登記から12年が経過している事が休眠会社になります。かつ、公告の日から2ヶ月以内に事業を廃止していない事を届出しないもしくは登記申請がない場合には、みなし解散となります。みなし解散となる場合には、みなし解散の登記が行われます。ただし、みなし解散の登記がされてから3年以内に会社継続の手続きを行うと解散が取り消しになります。

〇清算

清算とは、会社の借金である負債を支払いする事をいいます。会社が事業を止めた場合、資産と負債が残ります。この資産を活用して負債を返済します。

また、清算を完了させる事を清算結了といいます。具体的には、債権と債務と残余財産がすべて無くなった状態をいいます。つまり、会社の債権が未回収な状態などは清算が結了しているとはいえません。

この清算結了にならないと、法人格を消滅させる事が出来ません。清算が結了するまでは、会社は継続して存続している状態とみなされます。

なお、会社の廃業は会社の閉鎖という場合もあります。会社は、会社法にもとづいて設立された法人格になります。そのため、廃業も法律で定められた手続きをそれぞれ行う必要があります。また、届出を行う期限があるために、出来るだけ手戻りがないよう、適切なプロセスで行う事が求められます。

また、会社の貸借対照表で純資産額がマイナスになった状態を債務超過といいますが、債務超過の場合には自主的な廃業を行えません。債務超過の場合には、破産または特別清算の倒産手続きを行う事になります。

〇期間

会社を廃業させるために必要な期間は、概ね2か月となります。

会社廃業には、株主総会決議や官報公告や、税務申告等が必要になります。官報公告は会社の廃業の2か月以上前に行う事が求められます。事業年度終了時点で会社を廃業させたいなどの理由で、会社閉鎖時期を決めている場合は逆算して廃業の手続きを行う必要があります。

〇費用

会社の廃業は、2回の登記が必要です。解散と清算人専任の登記、清算結了登記の2回の登記手続きを行います。そのため、それぞれに登録免許税等の費用が発生します。各登記手続きに必要な登録免許税は以下の通りです。

- ✓解散・清算人登記…39,000円になります。

- 内訳としては、解散登記登録免許税が30,000円で、清算人選任登記登録免許税が9,000円になります。

- ✓清算結了登記…2,000円になります。

- ✓官報公告費用…解散公告を掲載する掲載費用は約33,000円になります。

- ✓専門家の費用…会社の廃業や閉鎖手続きを司法書士等の専門家に依頼する費用は別になります。廃業を実施する機会は少ないのと、法人の場合には手続きが煩雑になるため専門家に依頼するのが一般的です。

〇流れ概要

会社の廃業の流れの大まかな概要を解説します。

| 1 | 解散準備 |

|---|---|

| 2 | 株主総会における解散決議 |

| 3 | 清算人選任 |

| 4 | 解散と清算人選任の登記 |

| 5 | 解散届出 |

| 6 | 社会保険や雇用保険等手続き |

| 7 | 解散公告 |

| 8 | 解散時点における決算書類作成 |

| 9 | 解散確定申告 |

| 10 | 債務弁済と債権回収等 |

| 11 | 残余財産確定と分配 |

| 12 | 決算報告書作成と承認 |

| 13 | 清算結了の登記 |

| 14 | 清算確定の申告 |

| 15 | 清算結了届の届出 |

2-2-2 手続きのポイント

以下にそれぞれの手続きのポイントを解説します。

①解散準備

会社廃業のためには会社を解散して営業停止をすることが必要です。そのためには、解散日を決定し、関係者(取引先や雇用している従業員や顧客など)に廃業する旨を知らせる必要があります。

②株主総会における解散決議

会社を解散するためには、会社法で定められた解散事由が必要です。廃業の場合は、株主総会の決議による解散の手続きを行います(会社法471条3号)。

③清算人選任

会社の廃業には、その会社の資産と負債を清算します。会社の解散を決める特別決議を行う株主総会で、同時に清算人も選任します。通常清算人は、廃業する会社の社長がなる事が多くなっています。

④解散と清算人選任の登記

会社の解散と清算人選任を実施した事を法務局で登記手続きを行います。なお、解散と清算人選任の二つの登記は、同時に行われることが一般的です。なお、解散日から2週間以内に登記を申請する必要があります。

⑤解散届出

解散登記が完了したのちに税務処理として必要な解散届出を行います。税金によって解散届出を行う対象が異なるため、事前に理解が必要になります。解散届出と共に“会社の解散を実施した”胸の記載のある登記事項証明書の添付が必要になりますので、事前に準備します。

◇税金別の解散届出先

・国税(法人税):管轄する税務署が届出先になります。

・地方税(法人住民税や法人事業税など):管轄する都道府県税事務所や市区町村役が届出先になります。

⑥社会保険や雇用保険等手続き

会社を廃業する際に従業員の解雇が発生する場合は、社会保険と雇用保険の手続きが必要になります。逆に従業員を雇用していいない場合等は、本手続きは不要です。

なお、会社を解散させた後に従業員の雇用が続く場合、その期間も社会保険加入が必要です。そのため、雇用している従業員がいなくなって事業所の廃止が実施されたことになります。その後に「適用事業所全喪届」を管轄する年金事務所に提出します。

〇適用事業所全喪届

適用事業所全喪届は、日本年金機構へ事業主が提出します。

提出時期:解散を決めて従業員の雇用が終了してから5日以内

提出先:事業所の所在地を管轄する年金事務所になります。

提出方法:窓口での提出、電子申請、郵送が出来ます。

添付書類:下記2点のどちらかが必要です。

- ・解散登記の旨の記載がある法人登記簿謄本の写し

※破産手続廃止又は終結が記載された閉鎖登記簿謄本の写しでも代用可能です。 - ・雇用保険適用事業所廃止届(事業主控)の写し

上記2点の添付書類が用意できない場合には以下のいずれかの書類でも代用できます。 - ・給与支払事務所等の廃止届写し

- ・合併か解散か休業等異動事項の記載がある法人税または消費税異動届写し

- ・休業等が確認できる情報誌や新聞等の写し

- ・その他で適用事業所に該当しなくなったことが確認できる書類

また、電子申請で提出を行う場合、上記の添付書類は、JPEG形式またはPDF形式の画像ファイルにして添付データにして提出が可能です。

⑦解散公告

閉鎖をする際には、事前に負債を返済する事が必要です。そのため、債権者が請求を行う事が出来るように、会社解散を行った後には速やかに官報に解散公告を掲載することが求められます。解散公告では、2か月以上期間を指定して債権者に債権を申し出るよう通知する事が法律で求められます。

⑧解散時点における決算書類作成

会社廃業時には、解散と清算結了の2つのタイミングで決算書類を作成します。特に、解散時点で作成する決算書類では、財産目録と貸借対照表について株主総会の承認を受ける事を会社法上必要になります。

⑨解散確定申告

解散確定申告とは、事業年度開始日から解散日までの解散事業年度の確定申告をいいます。また、解散確定申告は、解散日から2か月以内に実施します。なお、解散したとしても会社の廃業手続きが完了しない場合には、毎年確定申告を行わなければいけません。

税務上の事業年度開始日から解散の日まで事業年度を“みなし事業年度”といいます。解散した日の翌日から清算事務年度になります。この事務年度は清算結了までの期間です。清算会社のみなし事業年度は清算事務年度をいいます。

解散確定申告と通常の確定申告の相違点は以下の通りになります。

◇通常の確定申告と同じ事項

- ・申告書形式は同じです。ただし、申告区分は解散確定申告となり、地方税申告書も同様に解散確定申告である旨の記載が必要です。

- ・添付書類は同じです。

- ・所得金額を対象に課税が行われます。

- ・決算を確定して申告を行わなければなりません

◇解散確定申告と通常の確定申告と異なる点

解散事業年度は計算月数が異なってきます。具体的には解散事業年度が12ヶ月ではない場合、月割計算が必要になる事項があります。

月割計算の必要な事項

| 交際費 | 小規模法人の定額控除 | 1ヶ月未満は切り上げとなります。 |

|---|---|---|

| 繰延資産の償却限度額 | 均等償却対象 | 1ヶ月未満は切り上げとなります。 |

| 法人税軽減税率区分 | 年間800万円以下相当額 | 1ヶ月未満は切り上げとなります。 |

| 事業税の軽減税率区分 | 年間400万円~800万円 | 1ヶ月未満は切り上げとなります。 |

| 住民税均等割額 | 1ヶ月未満は切り捨てとなります。 |

なお、普通償却限度額は改定耐用年数か改定償却率で計算を行うため、月の端数は切りあげします。

- ・特別償却は不適用になります。

- ・所得税額と外国税額以外の特別控除は認められません。

- ・法人税のみ欠損繰戻還付請求が実施できます。

- ・解散が理由での評価損は認められません。決算において評価損計上をしている場合には、所得加算の申告調整を行います。

⑩債務弁済と債権回収等

会社の債権を回収し、会社の債務弁済と債権回収をおこないます。また、資産がある場合には売却を行い、現金化します。

なお、債権申出の公告が終了までの期間において原則債務弁済はできません。一部の債権者に優先して弁済をする事で他の債権者の弁済が滞る可能性があるためです。ただし、裁判所の許可を得て債権者を害さない少額債務の弁済などの場合には例外的に弁済できます。

⑪残余財産確定と分配

残余財産とは、会社が解散後、債権を回収し、債務を弁済した後に残った会社の財産をいいます。

負債と資産を整理する事で残余財産が確定します。確定した残余財産を株主へ分配する事で、清算結了となります。

株式会社において、この残余財産を分配するときには清算人の決定をします。そのうえで、以下の2つの事項を決定して、分配を行います。

- ・残余財産の種類

- ・株主に対する残余財産の割当てに関する事項

◇残余財産の分配の方法

- ・株式会社では「株主平等の原則」にのっとり、各株主が保有する株数に応じて残務財産は平等に分配します。ただし、異なる種類株式を発行している場合は、株式の内容の違いを優先して分配します。

- ・本来残余財産は債務弁済の完了後に分配します。しかし、債務の存在自体やその金額が訴訟などで争いとなっている場合は、弁済に必要な財産を除外した残余財産を分配することもできます。

- ・残余財産は金銭で分配します。しかし、不動産など現物分配をすることも可能です。現物分配が行いたい場合、清算人の決定を行う際に以下の事項をあらかじめ決定します。

- ✓金銭分配請求権の行使期間

- ✓基準となる株式数の株式を有する株主には残余財産の割当てをしない場合には、その旨と基準株式数を決定します。

そのうえで金銭分配請求権行使期限日の20日前までに、株主に行使期間と基準株式数を通知します。また、各株主に対して、金銭での分配の選択肢を保障します。

一方、基準数以下の株主には現物分配は行わないこともできます。現物財産の規模次第で、現物分配を行うこと自体にコストがかかる場合などに現物分配を行う株主を限定します。

⑫決算報告書作成と承認

清算結了となったら、決算報告書を作成します。そして、株主総会を開催し、決算の承認を受けます。ここで法人格が無くなり、会社の廃業となります。

⑬清算結了の登記

清算結了登記は、決算報告書の承認後2週間以内に法務局で行います。もし、支店登記がある場合は、支店所在地での清算結了登記も行います。清算結了登記の完了により、登記記録が閉鎖します。

⑭清算確定の申告

清算確定申告書は、解散した法人が清算確定申告するために必要な申告書をいいます。解散をした会社が清算における残余財産が確定した場合、確定した日の翌日から1ヶ月以内に清算確定申告書を提出する必要があります。清算所得に税金が無い場合は法人税額に課税となります。

そのため、法人市民税確定申告書を提出します。清算を行っている中での確定申告は、解散した日の翌日から事業年度が開始になり、確定申告書の提出と税金納付が必要になります。

注意が必要なのは、残余財産確定事業年度の確定申告は提出期限延長の特例適用がない事です。そのため、提出期限に遅れないよう、速やかな手続きが必要です。

⑮清算結了届の届出

清算結了の届出は、『異動届出書』を税務署と都道府県税事務所と市区町村役場に行います。異動届出書の届出には、閉鎖事項全部証明の登記事項証明書の添付が必要です。

なお、異動届出書の提出期限は特に定められていません。しかし、清算結了登記が完了したのちには遅滞ない届出が一般的です。

2−3 事業を止める手続き

個人事業主も株式会社も会社を廃業する場合には、その個人事業主や株式会社の事業は止める事になります*。そのため、事業を止める手続きについても併せて解説します。

*個人事業主から法人に“成り上がり”をする場合や他の会社へ事業譲渡をする場合など、事業を止めない場合も多数あります。

〇設備の処分費用

事業で使用していた設備は利用しない場合には、廃棄を行います。廃棄には廃棄費用がかかります。中古品として売却できれば、仮に購入価格と比較して大きく価値が下がっていても廃棄費用はいりません。また、ただでも引き取りを希望する人がいれば、譲渡をしましょう。最近では、会社の立ち上げの費用をおさえようとする起業家が多いため、できるだけ中古品として売却や譲渡先を探す事を検討する事をお勧めします。

また、リース物件の場合にはリース会社に引き取りを依頼します。リース物件の所有権はリース会社にあるので、引き取りをしてくれます。

どのような設備をどのような資金調達手段で利用しているかで、設備の処分費用は変動します。居ぬきのように設備を全て売却や譲渡できれば費用が発生しない場合もあります。一方で、大規模な設備を廃棄しなければいけない場合には、1,000万円以上かかるケースもあります。

〇商品の処分

商品を扱う事業を行う場合には、必ず在庫としてストックしている商品があります。事業を停止する場合には、それらの在庫品をすべて売らなければいけません。閉店による在庫処分セールや取引先への一括で卸すなどして在庫品を処分します。

在庫処分においては、全て販売する事を目的としているため、定価販売などではなく、仕入れ価格や製品原価を下回る価格で販売する事も行わなければなりません。設備同様に手元に残っても廃棄する事を考えれば、販売して売上があればよしと考える事も必要です。

〇店舗や工場の原状復帰

店舗や職場や工場を賃貸借契約で借りていた場合、原状復帰をする必要があります。原状復帰とは、賃貸していた場所を借りたときと同じ状態に戻すことをいいます。しかし、実際に店舗や工場を長く借りていた場合には、元に戻す事は不可能です。そのため、原状復帰については貸主と相談の上どのような状態で借りていた施設を返すかを必ず相談してください。

費用に関しては、規模によって大きく変動しますが、一般的な飲食店であれば坪あたり7万円から10万円ほどの単価になるため、原状復帰費用は合計150万円ほどになります。

2-3-1 業界別廃業の手続き

業種によって廃業する場合には手続きが必要となります。廃業の際に手続きを行う必要がある代表的な業種を解説します。

〇建設業

・建設業許可の廃業届を管轄する行政庁へ提出します。

・廃業が決定した日から30日以内に提出が必要です。

〇旅館業

・旅館業廃止届を管轄する保健所へ提出します。

・廃業が決定した日から10日以内に提出が必要です。

〇宅地建物取引業

・廃業届および宅地建物取引業者免許証を管轄する県土整備事務所に届出します。

・廃業が決定した日から30日以内に提出が必要です。

〇飲食業

・廃業届および飲食店営業許可書を管轄する保健所に提出します。

・廃業が決定した日から10日以内に提出が必要です。

・風俗営業許可が必要な飲食店においては、廃止届出書や風俗営業許可証と返納理由書を管轄する警察署へ廃業が決定した10日以内に提出が必要です。風俗営業許可が必要な飲食店とは、喫茶店やバーなどで低照度と区画のそれぞれの条件に該当する場合か、キャバクラやキャバレーなどのテーブルなどの設備を設けて接待をする営業を実施する場合などの“接待飲食等営業”を行う飲食店になります。

3 中小企業はどう生き残る?後継者問題と事業承継の課題とは

多くの中小企業で経営者の高齢化が進行しており、事業承継の準備にとりかかったり、すでに後継者に事業を引き継ぐ会社も増えています。そんな中小企業にとって重要な事業承継ですが、スムーズに事業承継を行えないケースも少なくありません。

従来は「家業を継ぐ」という形で、親の会社を子供が引き継ぐことが当たり前だったために、事業承継がスムーズに進まないというのはイメージしにくいと思います。まずは中小企業が抱える事業承継の課題について、現状を交えつつ見て行きましょう。

4 事業承継の現状

そもそも事業承継とは、一体何でしょうか?事業承継とは、ご自身が経営している会社の経営権を他の人に引き継ぐことを意味します。会社の経営権自体は、自社株(議決権)を後継者に渡すだけで引き継ぐことができます。しかし事業承継では、事業用の資産や権利、目に見えないノウハウや技術も引き継ぎます。

つまり会社内にある全ての資産や義務を後継者に引き継ぐ行為が「事業承継」というわけです。

ここ数年で、中小企業を取り巻く事業承継はどのような現場となっているのでしょうか?なお今回は、中小企業庁が公表している「事業承継に関する現状と課題について」の記載を基にご説明します。

4-1 団塊世代の経営者の引退が増えている

もっとも大きな動きといえば、中小企業の経営者の高齢化です。1995年頃は経営者の平均年齢が47歳でしたが、20年後の2015年には経営者の平均年齢が66歳となっています。

中小企業の経営者の引退年齢は60代後半という調査結果も出ており、中小企業庁は2020年頃には数十万人もの団塊世代の経営者が引退すると予測しました(調査は2015年に行われました)。

そして2020年に突入した現在、実際に多くの中小企業で団塊世代の経営者が引退するケースが急増しています。団塊世代の経営者が一斉に引退することに伴い、事業承継に対するニーズも急激に増加しています。

4-2 親族外承継の増加

中小企業の事業承継では、「親族外承継の増加」という大きな変化も起きています。中小企業庁によると、間近10年で子供や配偶者といった親族内での承継は減少し、従業員や社外の第三者に対する事業承継の数が増加しているとのことです。

親族内承継の数が減少する一方で、親族外承継の数が増加している背景には職業選択の多様化の影響が考えられます。従来は親がやっている家業を子供が引き継ぐという認識が一般的でしたが、近年は子供は自分が行いたい仕事に就くという価値観が一般的になっています。それゆえに、親族内承継の数が減少していると考えられます。

親族内で承継できずに廃業する代わりの選択肢として、親族外承継の件数が増加しているわけです。

4-3 計画的な事業承継により業績を向上させる中小企業も存在

中小企業庁の調査によると、経営者の年齢が高いほど事業に対する投資の意欲が低下したり、リスクを回避する傾向が顕著になるとのことです。

そのため、高齢の経営者が亡くなる、もしくは体調を崩してから後継者が事業を引き継ぐと、後継者自体が高齢化している上に、すでに業績が低下しきった会社を引き継ぐため、その後も業績が低迷し続けるリスクがあります。

一方で、後継者が若いうちに計画的に事業承継を行うことで、業績を向上させる中小企業も存在します。実際に中小企業庁の調査により、若い後継者に事業承継した中小企業の方が、経常利益率や売り上げを伸ばしているとのことです(参考:事業承継に関する現状と課題について 中小企業庁)

5 中小企業の抱える事業承継の課題

多くの中小企業では事業承継の時期を迎えているものの、いくつかの課題があるために、事業承継をスムーズに進めることができない中小企業も少なくありません。

具体的に中小企業は、事業承継を進めるにあたって下記6つの課題を抱えています。なおこちらについても、中小企業庁の公表しているレポートを参考にしています。

5-1 後継者不足

中小企業が抱える最大の課題は、事業承継を行う後継者が不足していることです。2016年に行った調査によると、60歳以上の中小企業経営者のうち、およそ50%超が廃業を検討しているとのことです。廃業を検討する理由はさまざまありますが、後継者不足の問題を挙げている中小企業がおよそ3割弱も存在します。

残念なのは、後継者不足を理由に廃業する中小企業の中には、同業他社よりも良い業績をあげている点です。せっかく業績が良いにもかかわらず、後継者問題を理由に止むを得ず廃業してしまうことは、経営者自身のみならず経済にとっても大きな損失となりもったい無い事態と言えます。

5-2 後継者の育成が困難

後継者が無事見つかったとしても、中小企業の事業承継がスムーズに進むとは限りません。一般的には、後継者に十分会社の経営を任せることができるようになるには、5年〜10年の育成期間が必要と言われています。経営者が体調を崩したり亡くなったタイミングで事業承継を行うと、経営のノウハウや技術などを十分身につけないまま後継者が後を継ぐこととなり、業績が悪化するリスクがあります。

しかし、後継者の育成に十分な手が回っていない中小企業は少なくありません。普段の業務で忙しく後継者育成に時間やリソースを割けなかったり、後継者が他の企業で働いていて育成を行いたくても実行できないなどの課題があるためです。

5-3 税負担の重さ

中小企業に特有の事業承継の課題といえば、税負担の重さも挙げることができるでしょう。事業承継を行うときは、経営権を引き継ぐために自社株を承継します。しかし自社の株式を後継者に引き継ぐ際には、相続税や贈与税といった税金が課せられる可能性があります。具体的には、経営者が亡くなってから事業承継すれば相続税、生きている間に株式を引き継ぐと贈与税の課税対象となります。

企業の価値(株式の価値)がかなり低ければ、税金の負担は軽くなります。しかし大半の中小企業では、多額の株式を全て引き継ぐため、相続税や贈与税の納税義務が発生してしまいます。

つまり、現金自体を引き継ぐわけではないにもかかわらず、多額の税金を支払う必要が出てくるのです。この重い税負担を理由に、後継者の候補がすでにいるにも関わらず、事業承継の実施に踏み切れない中小企業の経営者は少なくありません。

5-4 株式の分散

株式会社の形態をとっている中小企業ならば、株式の分散にも注意が必要です。株式会社では、基本的に持ち株の割合が多いほど行使できる権限が強力となります。経営者がほとんどの株式を保有していれば、重要な意思決定を誰かに反対されることなくスムーズに行えます。しかし株式が複数の株主間で分散している場合は、経営者一人では意思決定を下せなくなってしまいます。

中小企業の中には、自社の株式を親戚や取引先の間で分散して保有しているケースが少なくありません。しかし株式が分散していると、後継者にすべての株式を譲渡できずに、経営権を完全には引き継げないリスクがあるため注意が必要です。

5-5 個人保証の引き継ぎ

従業員や役員など、家族以外の第三者に事業承継する上で課題となるのが個人保証の引き継ぎです。中小企業が事業に必要な資金を調達する際、大抵の場合は銀行などの金融機関から融資を受けます。その融資で経営者が連帯保証として負うのが「個人保証」です。

何も考えずに事業承継してしまうと、後継者は先代経営者の個人保証を引き継ぐ必要が出てきます。従業員などの外部の後継者にとっては、自分の意思とは無関係に借金を背負うリスクが生じるため、事業承継を引き受けてもらいにくくなるのです。

5-6 株式の買収資金の不足

親族外承継におけるもう一つの大きな課題が「株式の買収資金不足」です。基本的に親族以外の第三者に事業承継する際には、先代経営者が保有する株式を後継者に買い取ってもらいます。

しかし中小企業を丸ごと買収するとなると、数百万円〜数千万円もの資金が必要となります。普通に働いてきたサラリーマンにとっては多額の金額となるため、事業承継したくてもできないという事態が親族外承継を考える中小企業で生じています。

6 中小企業の深刻な事業承継の課題を解決する方法

では一体、後継者問題をはじめとした事業承継の課題を解決するには、どうすれば良いのでしょうか?

この章では、中小企業が抱える深刻な事業承継の課題を解決する方法を4つご紹介します。

6-1 親族外承継やM&Aの積極的な活用

まず中小企業において最大の課題となっている後継者不足については、親族外承継やM&Aの積極的な活用が好ましいです。ちなみにM&Aとは買収や合併を意味しており、近年は他の企業に自社を買収してもらう形で事業承継を果たすケースも増えています。

家族内に後継者として適任な人材がいなくても、従業員や外部の経営者に事業承継してもらえれば、会社を存続させることができます。従業員の雇用は守られる上に、経営陣は株式の売却利益でリタイア後の生活も問題なく行える可能性が高いです。

M&Aを活用する際には、仲介会社や国の公的機関(事業引継ぎ支援センターなど)に、自社に最適な事業承継先の選定やM&Aの手続きをサポートしてもらうのがベストです。

6-2 早い時期からの後継者選定と育成の実施

いざ事業承継を行うとなって「準備不足で後継者が育っていない」という事態にならないためにも、後継者の選定や育成は早い時期からしておきましょう。

とくに後継者の育成に関しては、前述した通り5年〜10年もの長い時間がかかります。そのため、なるべく早めに会社の経営ノウハウや技術力を身につけてもらうのが重要です。事業承継後も事業を円滑に進めていく上では、ノウハウや技術力のみならず、取引先や従業員との良好な関係構築も重要となります。

後継者の育成については、自社内で先代経営者が直々に行うのも良いですが、同業他社で修行してもらったり、外部講師のセミナーやビジネススクールで勉強するなどして、新たな知見を獲得させるのも効果的です。

6-3 事業承継税制の活用

中小企業を悩ませる相続税や贈与税といった税金に関しては、事業承継税制の活用がおすすめです。

事業承継税制とは、簡単にいうと事業承継で生じる中小企業の税負担を軽減できる仕組みです。事業承継税制を有効活用すれば、相続税や贈与税の納税を猶予してもらったり、条件さえ満たせば免除してもらえます。

ただし事業承継税制を活用するには、経営者や後継者、会社自体がさまざまな条件を満たさなくてはいけません。事業承継税制を活用する中小企業は、下記の記事を参考にするのがおすすめです(参考:事業承継税制(贈与税・相続税の納税猶予及び免除制度)について 中小企業庁)

6-4 企業価値の磨き上げ

事業承継を成功させるには、後継者が引き継ぎたいと思うような魅力ある会社でなくてはいけません。では魅力的な会社にするにはどうすれば良いかというと、企業価値の磨き上げが必要となります。

企業価値の磨き上げとは、会社の持つ強みを伸ばしたり、弱みを克服するなどして、収益力や財務的な安定性を向上させ、企業の持つ価値を上げる取り組みです。企業価値の磨き上げを行えば、後継者に事業を引き継ぎたいと思ってもらえるようになり、結果的に事業承継をスムーズに果たせるようになります。

企業価値の磨き上げについては、中小企業庁が公表している事業承継ガイドラインの中で詳しく解説されているので参考にしてください(参考:事業承継ガイドライン 中小企業庁)

7 まとめ

今回は個人事業主と株式会社の廃業、事業承継についてまとめました。解説を理解していただければ、株式会社の廃業は時間と労力がかかる事が分かったはずです。また、実際に会社を廃業する場合には、従業員や取引先や顧客や家族などの理解を得るための説明が必ず必要です。この説明は非常に大きな労力が必要になります。

経営していた会社を廃業するのは長い期間の熟慮の結果である事が多いと思います。終わりよければということわざのとおり、今まで心血を注いでいた事業や会社の最後の花道をきれいに飾れるように計画的な廃業になるよう、廃業手続きは任せられるものは任せる事も検討が必要です。